恒力期货能化日报20240529

2024/05/29 11:10来源:第三方供稿

一眼通

油品

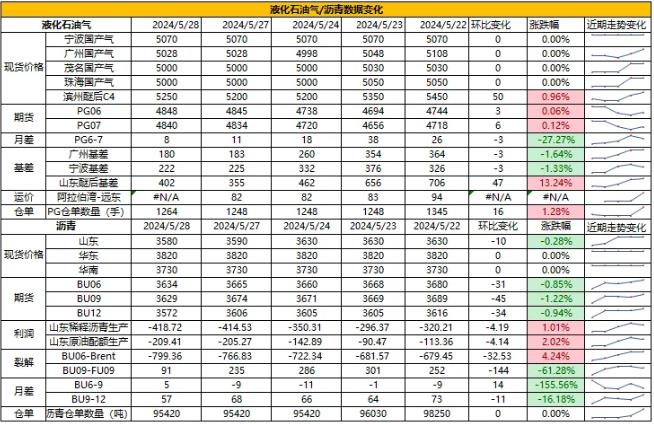

LPG

方向:观望

行情回顾:国外船运费高企,中东货源偏紧,丙丁烷离岸贴水走强。外盘价格走高提振国内市场心态。6月份沙特CP预期,丙烷583美元/吨(-1)

逻辑:

1. 国内液化气商品量为 52.6万吨左右,较上周增加 1.01 万吨。本周炼厂库容率26.2%,环比下降 0.03%。港口库存230万吨,环比增加1.84万吨。

2.燃烧需求步入淡季,化工需求环比增加,多家企业PDH装置负荷有所抬升,PDH开工率率76%,环比上涨1%。MTBE开工率65%,环比下跌 0.3%。

3.国内现货价格高位,山东民用气5180元/吨(0),华东民用气5080元/吨(0)。华南民用气5050元/吨(0)。

风险提示:宏观因素影响

沥青

方向:偏多

行情回顾:盘面回落,山东炼厂现货报价走跌 ,业者采购情绪欠佳。

逻辑:

1.油价较前期高位回落,炼厂利润部分修复。美国将重启对委内瑞拉石油制裁,稀释沥青贴水下降。

2.国内沥青开工率32%,2024年6月份国内沥青总计划排产量为216.2万吨,环比下降7.8万吨,降幅3.48%,同比6月份实际产量下降43.2万吨,跌幅16.6%。

社库287万吨,厂库122万吨。山东现货3580元/吨(-10)。周度出货量37万吨,环比增加1.6%。9月来看,沥青供应和需求量会随季节性增加。

风险提示:宏观因素影响

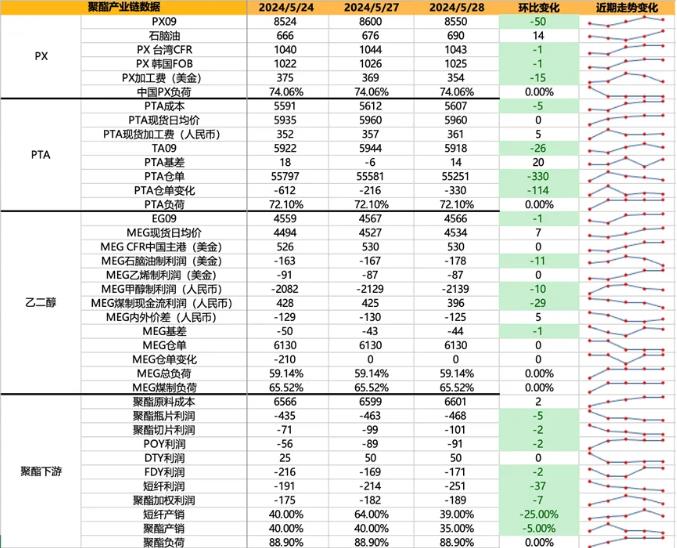

芳烃

PX

方向:观望

行情回顾:

今日PX价格下跌,PX2409合约以8550点收盘。成本端,石脑油在690美金附近,PX加工费在354美金附近。供应方面,本周中国PX装置负荷74.06%附近,亚洲PX装置负荷68.9%,均维持低位。国内装置方面,福化80万吨5.20停车,预计4周左右,恒力炼化250万吨5.24左右停车,预计检修10天;需求端,本周PTA负荷提升至72.1%附近,长停装置汉邦石化220万吨预计5月底开车,蓬威90万吨计划6月开车,恒力惠州250万吨计划6.11-6.25检修,仪化300万吨近满负荷运行,台化150万吨PTA装置5.23附近停车,预计一个月。

向上驱动:1.PX负荷低位;2.短流程装置亏损;

向下驱动:1.PTA负荷低位

策略:暂无。

风险提示:油价大幅波动风险。

PTA

方向:观望

行情回顾:

PTA期货价格日内小幅走弱,现货市场商谈一般。成本端,PXN位于354美金附近,PTA加工费361元/吨附近;供应端,本周PTA负荷提升至72.1%附近,长停装置汉邦石化220万吨预计5月底开车,蓬威90万吨计划6月开车,恒力惠州250万吨计划6.11-6.25检修,仪化300万吨近满负荷运行,台化150万吨PTA装置5.23附近停车,预计一个月;需求端,聚酯开工率在88.9%附近,聚酯产能上调至8237万吨,终端织造目前负荷维持在78%附近,下游订单较为分化,继续关注下游终端开工情况以及订单情况。

向上驱动:1. PTA装置负荷低位,供应端收紧,2.聚酯工厂去库明显;

向下驱动:1. 油价弱势;

策略:无;

风险提示:油价大幅波动风险。

乙二醇

方向:看多

行情回顾:

今日乙二醇期货偏强,EG2409合约收于4566。华东主港地区MEG港口库存约74.1万吨附近,环比上期下降5万吨;供应端,本周乙二醇开工负荷59.14%( 1.02%),其中煤制乙二醇开工负荷在65.52%( 2.46%);油制方面,镇海炼化80万吨装置以及浙石化80万吨装置推迟重启,关注福炼40万吨装置重启进度;煤化工方面,新疆天盈计划停车,湖北三宁60万吨装置重启仍以生产乙二醇为主,合成氨开车推后;需求端,聚酯开工率在88.9%附近,聚酯产能上调至8237万吨,终端织造目前负荷维持在78%附近,下游订单较为分化,继续关注下游终端开工情况以及订单情况。

向上驱动:1. 国产装置检修逐步落地;2.下游开工维持较高水平;

向下驱动:1. 月底前进口有回升预期;

策略:暂无;

风险提示:原油大幅波动风险。

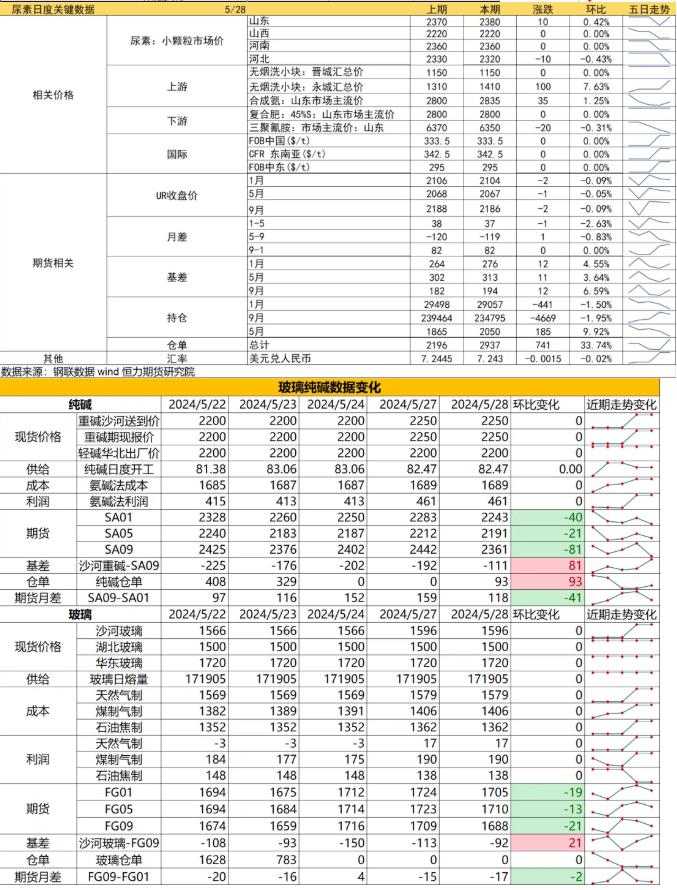

煤化工

尿素

方向:高位震荡,谨慎追高

行情跟踪:现货端,昨日尿素市场大稳小动,工厂报价涨跌互现,下游依旧跟进谨慎,低价新单成交不错,高价成交一般。

供应方面,日产恢复缓慢。需求端,下方农需零星补货,工业稳定,复合肥有所放缓,刚需支撑仍在。上周企业库存32.12万吨,环比减少5.56万吨,处在往年低位。海外方面,国际尿素市场有所回温,但当前内外价差下大量出口可能性较小。整体来看,基本面目前没有出现明显转弱,现货流通依旧偏紧,市场僵持整理。不过价格高位下保供稳价的政策风险增加,上方受到一定阻力,空间或有限。

本周期,部分陆续恢复开车,供应有缓慢恢复预期。若之后新增投产和淡储放量计划兑现,供应压力会再次增大。月底复合肥生产节奏逐步进入阶段性尾声,可能影响刚需支撑,因此市场是否迎来转折点需关注后续供应恢复情况和下游生产节奏

向上驱动:下游刚需,企业库存下降,出口

向下驱动:淡储,保供稳价

策略:短时高位震荡思路对待,注意追涨风险

风险提示:新增投产、出口政策、淡储放量、保供稳价、需求放量情况、上游煤炭端变动以及国际市场变化

建材化工

纯碱

方向:震荡偏强

行情跟踪:

当前纯碱基本面尚维持良好局面,目前现货市场价格普遍在2250-2300元/吨,盘面当前仍维持升水现货,期现商库存仍被锁在盘面,导致现货流动性收紧情况仍在延续,待发订单延续下,碱厂仍较难累库。

尽管部分装置提前检修,导致碱厂检修时间相对分散,进入夏季后检修量可能不如预期,但夏季高温下无法防备碱厂不出现新问题,而且远兴的水指标虽然得到批复,但许可证仍没有被批下来,仍会成为夏季的隐患锁在,而需求端看,浮法玻璃暂无法出现集中冷修,而光伏玻璃持续新点火,重碱的刚需仍然会维持稳中有增,而轻碱需求多为是消费行业,也会受到宏观强预期的支撑,进入夏季现货价格仍有较强支撑。

向上驱动:下游阶段性补库、累库不及预期、光伏投产

向下驱动:投产进度放量、进口碱到港

策略建议:逢低买入,9-1低位介入正套

风险提示:远兴投产进度变化,下游玻璃厂补库驱动

玻璃

方向:震荡偏强

行情跟踪:

目前盘面仍升水现货,各区域产销尚可,下游刚需拿货和中游投机买货均存在,沙河低价现货在1600元/吨左右,目前玻璃北强南弱区域分化的情况依旧存在,其他区域价格相对偏弱,甚至还在降价,而沙河虽然有低库存对价格的支撑,但由于其他区域库存高位使得现货下跌,区域间价差无法拉开,沙河无法扩大外发,也无法有效涨价。

目前盘面由于有宏观预期的加持,一直升水现货,而在现货现实情况并没有明显改善的情况下,价格基本维持盘整,基差持续走弱,盘面后续能有延续性走强需要需求自上而下真正作用到玻璃现实端,否则仅停留于预期阶段,盘面难维持当前估值。

向上驱动:保交楼需求提振、中游投机备货、宏观政策推动

向下驱动:供给端高位、下游刚需减弱,期现商库存压力

策略建议:逢低买入

风险提示:地产政策变化,宏观情绪变化