恒力期货能化日报20240926

文/第三方供稿2024-09-26 12:08:30来源:第三方供稿

一眼通

芳烃

PX

方向:看涨

盘面:

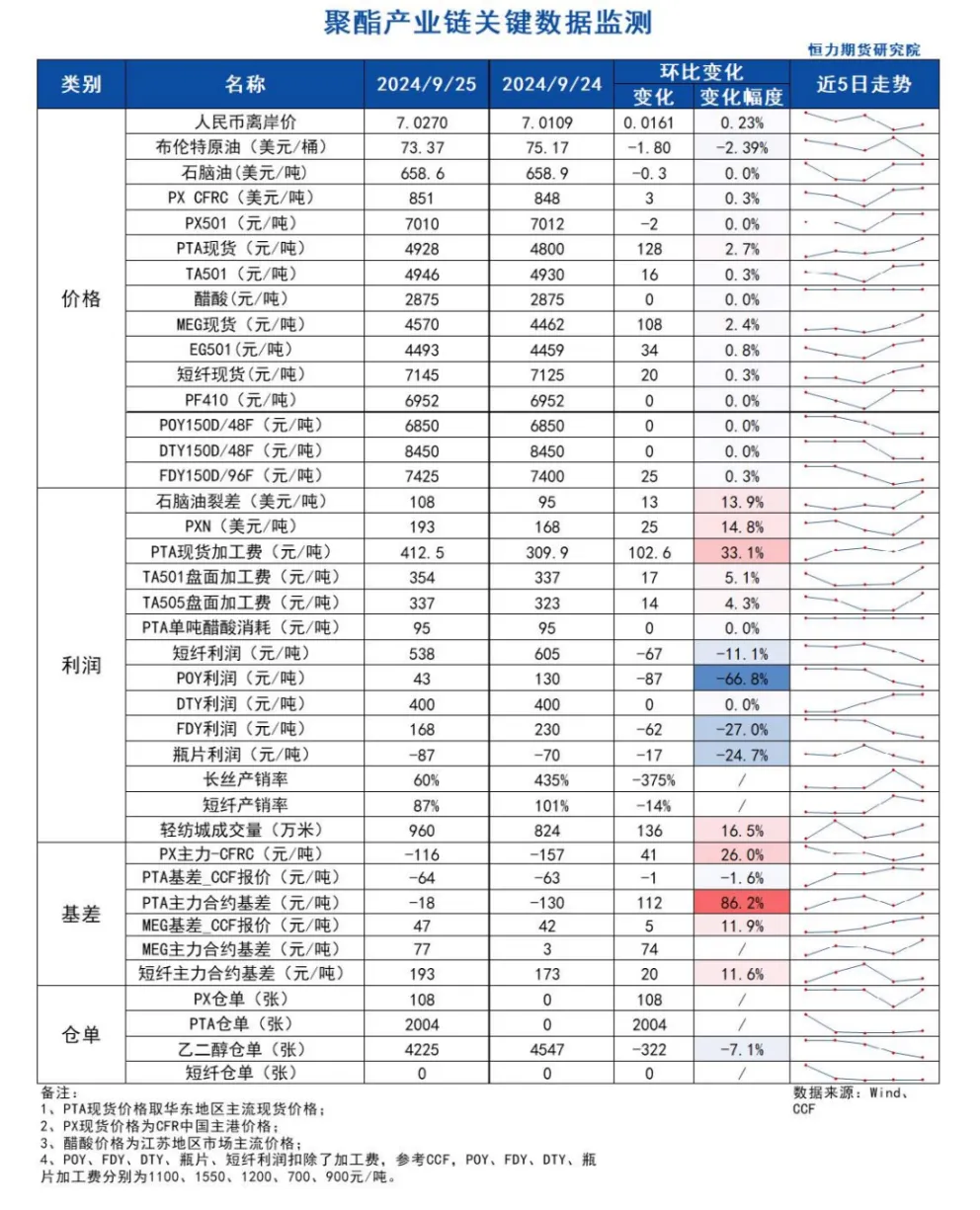

1、PX01合约收盘价7010( 110, 1.59%),持仓减少2992手至10.57万手(多空减仓);

2、PX 11-1月差-118(-),PX01-CFRC -116( 41);

3、仓单108( 108)。

基本面:

1、实货:CFR中国均价为851美元/吨( 3, 0.3%),今天PX商谈价格回落,纸货10月在860/868商谈,11月在871,1月在881均有卖盘报价;8月我国PX进口75.6万吨,同比减少5.4%;

2、估值与利润:MOPJ价格为658.6美元/吨(-0.3),PXN $193( 25);

3、供给:供应增加,国内PX负荷下降至84.9%附近( 5.2pct);亚洲PX装置负荷上升至78.2%附近( 3.5pct),浙石化1条200万吨装置在9月2日附近停车检修,9月18日附近重启;九江石化90万吨PX装置周内负荷下降至6-7成;东营威联9月6日附近检修一套100万吨PX装置,9月24日附近重启;

4、需求:PTA负荷下降3.9个百分点至75.5%,海伦石化120万吨PTA装置9月25日计划外短停;汉邦石化220万吨PTA装置9月15日附近因故停车,19日重启中;逸盛大连375万吨PTA装置9月18日降负至5成,持续时间一周左右;四川能投100万吨PTA装置2024年9月19日附近短停,9月24日附近重启;

5、下游:TA现货加工费413( 103),TA01盘面加工费354( 17),长丝平均产销6成偏下,短纤平均产销87%。

策略:可适量套利多PX空原油。

风险提示:油价异动、终端淡季快速兑现。

PTA

方向:看涨

理由:成本端企稳、出口表现良好。

逻辑:

今日01合约以4946点收盘,较昨日结算价上升84点,涨幅1.73%,日内减仓72065手至121.83万手,TA1-5价差为-52( 2)。现货方面,今日主流现货基差在01-64,9月底主港在01-60~65附近商谈;PTA现货加工费在413元/吨附近(环比 33.1%)。8月PTA出口40.9万吨,同比增加93.6%,24年1-8月累计出口304.3万吨,同比增加24.1%。供应方面,PTA负荷下降3.9个百分点至75.5%,海伦石化120万吨PTA装置9月25日计划外短停;汉邦石化220万吨PTA装置9月15日附近因故停车,19日重启中;逸盛大连375万吨PTA装置9月18日计划降负至5成,持续时间一周左右;恒力惠州250万吨PTA装置计划10月13日-10月24日进行检修;四川能投100万吨PTA装置2024年9月19日附近短停,9月24日附近重启。下游聚酯负荷为88.1%(-0.5pct);江浙终端开机率局部短停,加弹开机率有所回落,织造及印染开机率稳定,分别达到89%、76%和80%。江浙涤丝今日产销整体回落,个别尚好,至下午3点半附近平均产销估算在6成略偏下,今日轻纺城市场总销量960万米,较昨日增加136万米。

策略:关注产业利润TA/SC低位修复。

风险提示:油价异动、终端淡季快速兑现。

乙二醇

方向:偏多

理由:港口去库格局不变。

逻辑:

今日EG2501合约收盘价4493( 89, 2.02%),日内减仓18350手至27.49万手,EG1-5价差为-30( 8)。现货方面,现货主流围绕01合约 47左右商谈,10月下期货基差在01合约升水38-40元/吨附近,商谈4540-4542元/吨附近。8月份乙二醇进口58.3万吨,同比减少34.1%,24年1-8月累计进口433.6万吨,同比减少4.3%。截至9月23日,华东主港地区MEG港口库存总量51.26万吨(隆众资讯),较上一统计周期降低2.25万吨;供给方面,乙二醇整体开工负荷上升至68.41%( 4.45pct),其中煤制乙二醇开工负荷64.44%( 6.29pct);需求方面,下游聚酯负荷为88.1%(-0.5pct);江浙终端开机率局部短停,加弹开机率有所回落,织造及印染开机率稳定,分别达到89%、76%和80%。江浙涤丝今日产销整体回落,个别尚好,至下午3点半附近平均产销估算在6成略偏下;轻纺城市场总销量960万米( 136)。

策略:无。

风险提示:油价异动、终端淡季快速兑现。

煤化工

尿素

方向:震荡偏弱,注意反弹风险

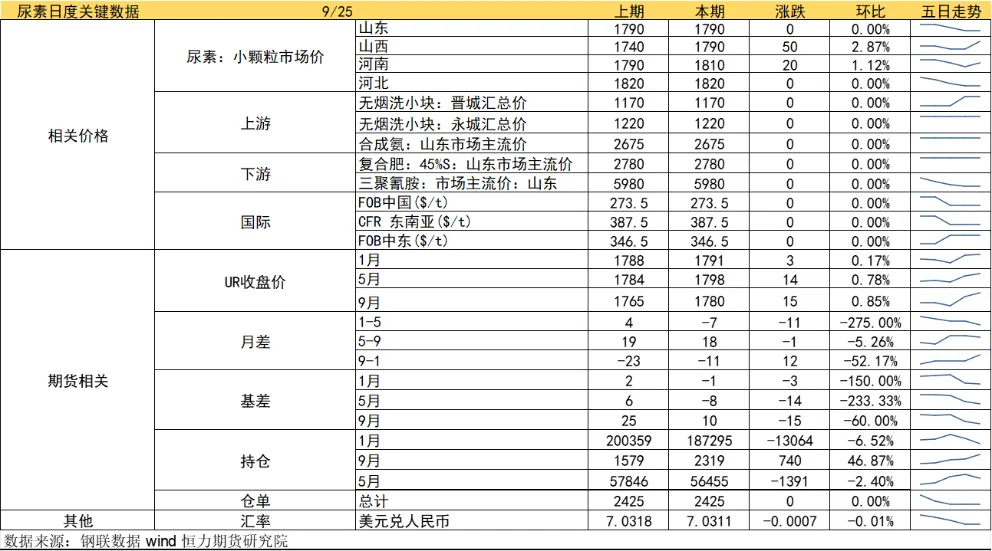

逻辑:供应方面,新投逐步兑现,加上装置复产,日产回升到19万吨以上。需求方面,高温和环保等因素下工业依旧按需采购,农需扫尾阶段,复合肥成品库存较高,目前对尿素消耗量一般,整体实际需求仍较为分散。上周企业库存量超一百万吨,环比增加16万吨,市场悲观情绪下累库明显。出口和淡储方面,市场再传政策限制12月前国内尿素出口海外,国家储备也较去年推迟。整体而言,当前供应和政策压力仍存,需求较清淡,短时利好驱动暂不明显,市场预计短期偏弱整理,谨慎持续低价后逢低采买带来的阶段性反弹,需要继续关注延后的秋季复合肥产销状况和十月淡储节奏。

临近国庆,工厂为吸单报价屡创新低,叠加宏观影响,01盘面如之前所料迎来阶段性反弹,但当前其他利好驱动不足,反弹高度或有限,建议反弹空,谨慎追空,持有的空单注意盈利保护,关注上方1860是否突破,出口若持续受限中长期上方压力较大。

向上驱动:下游刚需、十月淡储

向下驱动:出口受限、累库

风险提示:出口政策、保供稳价、需求放量情况、新增投产、淡储、上游煤炭端变动以及国际市场变化

建材化工

纯碱

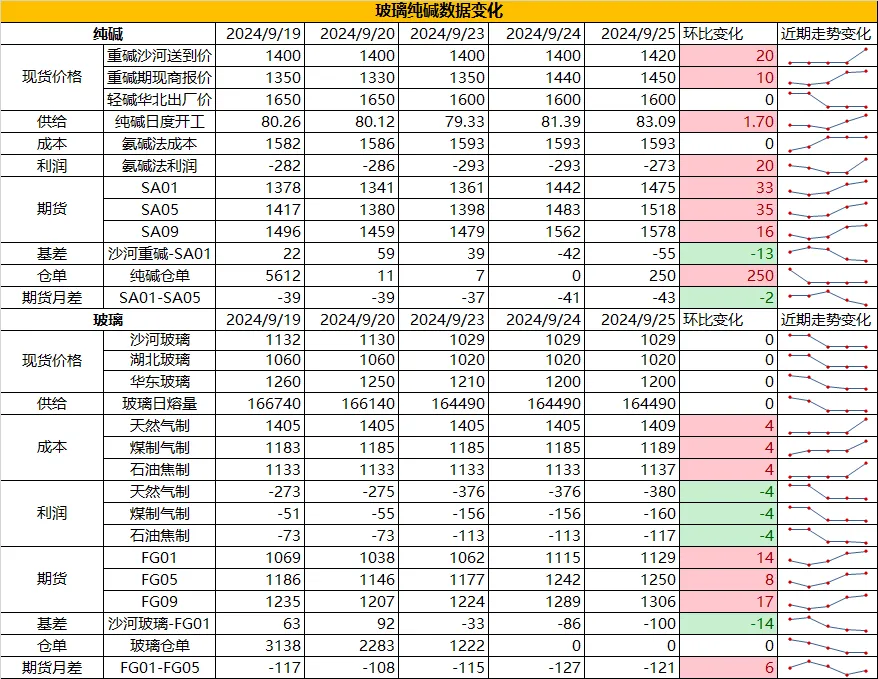

方向:短期偏强,不追高

行情跟踪:

1. 碱厂最低报价1420元/吨,部分厂家低价上调,盘面上涨刺激中投机需求,期现商买现货抛盘面可能形成一定正反馈,但目前高库存环境下,正反馈作用预计偏弱,供需端企业联合减产动力不足,供给端下降空间较为有限, 库存压力仍大,而由于近期下游浮法玻璃和光伏玻璃的持续减产推进,纯碱刚需减量持续,下游负反馈路径依旧成立。

2. 往后纯碱想要缓解高库存只能通过减产的路径,需求端想依靠下游补库比较难,而出口签单周期在10月之后,月度上想要通过扩大出口来缓解库存压力效果甚微,在上游库存高位的情况下,下游话语权较强,压价心态明显,即使碱厂降负荷带动去库也难助推到价格止跌回升,仍需要长周期产能出清才能逐步实现供需平衡。

向上驱动:下游阶段性补库、碱厂降负荷

向下驱动:光伏玻璃冷修、浮法玻璃亏损

策略建议:01合约1550-1600轻仓空,或买入虚值看跌期权

风险提示:远兴投产进度变化,下游玻璃厂补库驱动

玻璃

方向:短期偏强,折机逢高空

行情跟踪:

1. 当前沙河玻璃价格在1030元/吨左右,部分厂家小幅度提涨,目前当前政策端刺激无法再年内真正作用到玻璃需求端,对于短周期更多是情绪面影响,无法真正带动需求侧好转。供需端看,虽然供给端持续冷修,需求端部分厂家促销政策以及节前下游小幅补库带动产销好转,但整体基本面较前期改善不明显,按照现在的需求平推,10月累库边际会有所放缓,但库存高位仍难去化。

2. 10月后由于库存及亏损压力,玻璃厂日熔量仍会进一步降至16万吨附近,但需求端也会步入淡季行情,往年在价格下跌至比较合适的冬储价格时,能给到贸易商囤货驱动,缓解玻璃厂累库压力,今年在对明年需求普遍没有预期的情况下,基本难有冬储需求托底,只能寄希望于供给端减产力度够大来匹配需求走弱的程度,行情的下行趋势是否逆转或者反弹需要观察实际冷修落地情况师是否能对冲需求走弱程度。

向上驱动:地产政策提振、宏观情绪推动

向下驱动:地产资金问题未解决、下游订单改善不明显,下游资金情况不佳

策略建议:01合约在1150-1200做空,或买入虚值看跌期权

风险提示:地产政策变化,宏观情绪变化