摘要

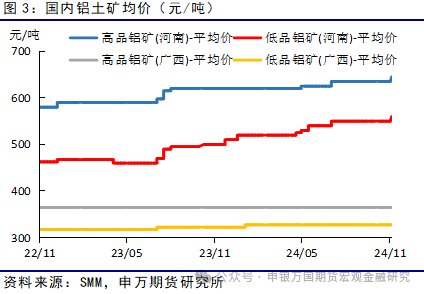

近期,国内铝土矿供应持续偏紧,国内、进口铝土矿价格持续上涨。分地区来看,山西、河南、贵州地区受到矿山减产影响,矿石供应紧张情况或更为严重,沿海产区则可通过进口矿得以补充。展望后市,出于环保及安全考虑,短期内国内部分矿山复产仍具不确定性。

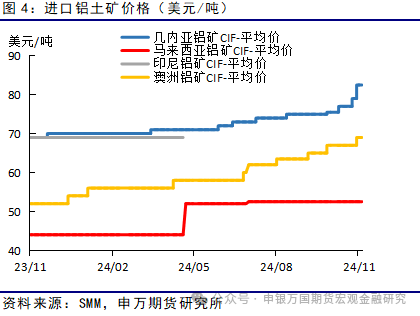

在国产矿石供不应求较为严重的情况下,部分氧化铝厂选择寻求进口矿补充,近期几内亚铝土矿出口受到扰动,导致我国进口铝土矿价格明显走强。近期几内亚地区处于雨季,港口运输受到影响。此外,阿联酋环球铝业称子公司几内亚氧化铝公司的铝土矿出口目前已被海关暂停,加剧了市场对于几内亚铝土矿出口的担忧。

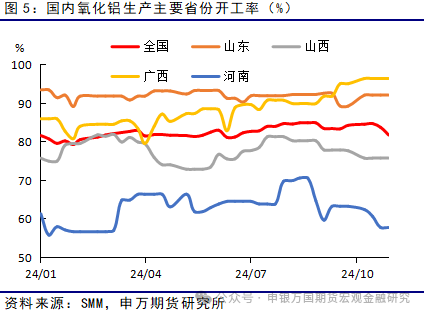

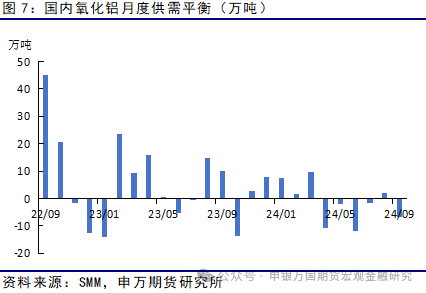

近期国内氧化铝生产扰动频发,进一步加剧了供给偏紧的局面。随着采暖季到来,部分地区出现重污染天气,部分氧化铝厂开工受限,叠加个别企业出现设备故障,影响焙烧阶段产品。

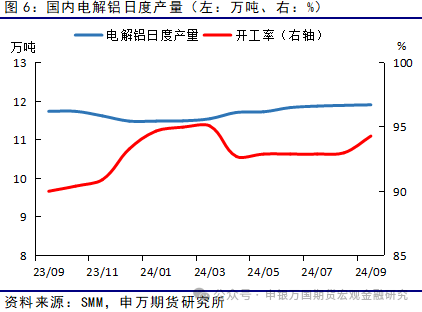

短期内,我们预计氧化铝供应偏紧状态将延续,氧化铝价格仍有上行驱动。预计矿端约束暂时难解,冬季氧化铝供应扰动持续,同时下游电解铝减产概率不大。近月合约操作上,建议以多头思路对待。

-

风险提示

正文

01

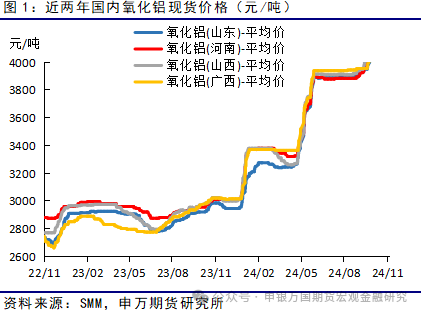

截至2024年11月4日,SMM氧化铝指数为5168元/吨,较年初涨幅约69%。从主产地价格来看,山东地区氧化铝现货均价为5150元/吨,较年初上涨约68%;河南地区氧化铝现货均价为5160元/吨,较年初上涨约62%;广西地区氧化铝现货均价为5050元/吨,较年初上涨约61%。北方地区跌幅明显大于南方地区,或与其矿石供应偏紧张、生产受到扰动有关。

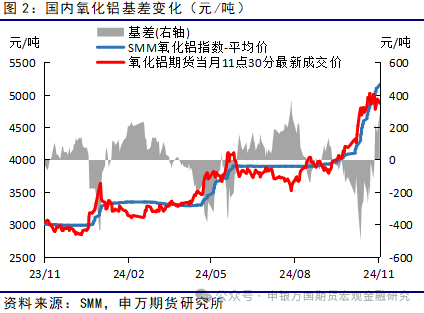

基差角度,十月底开始国内氧化铝基差由负转正,现货依然保持稳步上涨,而期货价格则有所回调。按照SMM氧化铝指数和氧化铝期货当月11点30分最新成交价来计算,氧化铝基差由10月29日的-23元/吨升至10月30日的221元/吨。期现走势背离导致基差走强,随着氧化铝渐至高位,考虑到后续几内亚铝土矿发运恢复、国内氧化铝开工率上涨、下游电解铝厂接受能力有限,继续看多情绪有所减弱,部分多头止盈离场。但我们认为短期内内氧化铝现货供应偏紧情况难以缓解,现货价格仍有上行驱动。

02

在国产矿石供不应求较为严重的情况下,部分氧化铝厂选择寻求进口矿补充,近期几内亚铝土矿出口受到扰动,导致我国进口铝土矿价格明显走强。近期几内亚地区处于雨季,港口运输受到影响。此外,阿联酋环球铝业称子公司几内亚氧化铝公司的铝土矿出口目前已被海关暂停,加剧了市场对于几内亚铝土矿出口的担忧。据海关数据,24年9月我国自几内亚进口铝土矿约669万吨,环比减少39%左右。从9年初至今,几内亚铝土矿CIF平均价上涨7.5美元/吨至82.5美元/吨,环比增速明显高于前期水平。

03

04

05

风险提示

声明

本公司具有中国证监会核准的期货交易咨询业务资格

研究局限性和风险提示

分析师声明